Банки-члены SBP могут устанавливать свои собственные комиссии за денежные переводы. Однако комиссия не должна превышать вышеуказанную сумму, т.е. ежемесячно в банках-участниках можно бесплатно переводить 100 000 песо.

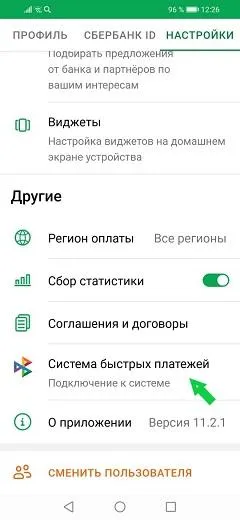

Как подключить систему быстрых платежей СберБанка?

СБП была введена Банком России для повышения качества платежных услуг, их доступности и снижения стоимости. В отличие от других услуг, SBP дебетует счет, и получатель получает деньги немедленно. Привязка карты к счету не требуется; помимо денежных переводов, SBP также позволяет клиентам оплачивать покупки в магазинах с помощью QR-кодов.

Самыми большими недостатками безналичных платежей являются плата за межбанковские комиссии и время ожидания денежных переводов, составляющее несколько рабочих дней. SBP (Quick Payment System) — это платежная платформа, которая позволяет переводить средства в режиме реального времени на счета банков, являющихся членами SBP. Нет необходимости вводить номер карты или счета получателя, только номер мобильного телефона. Средства зачисляются мгновенно, независимо от времени суток или дня недели. Сбербанк разрешает денежные переводы только с дебетовых карт.

Как работает?

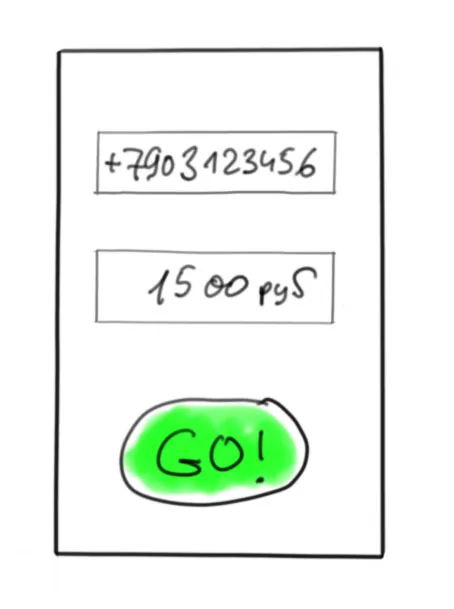

Доступ к системе можно получить с компьютера, планшета или смартфона через приложение банка-участника. Для того чтобы отправлять деньги другим пользователям через систему быстрых денежных переводов, услуга должна быть активирована в вашем личном кабинете. Банк-получатель также должен быть подключен к системе. Проверяйте перед отправкой денег. Для осуществления платежа достаточно указать сумму перевода и номер телефона получателя; средства, переведенные через SBP, мгновенно зачисляются на счет получателя даже в нерабочие дни. Получатель может подтвердить завершение перевода.

Сумма быстрого перевода ограничена российским законодательством и не может превышать 600 000 рублей. Однако банки имеют право устанавливать собственные лимиты в соответствии со своими внутренними правилами. Сбербанк имеет следующие ограничения на денежные переводы СБП

Комиссии Сбербанка за переводы через SBP.

- До 100 000 рублей в месяц — бесплатно

- Более 100 000 рублей — 0,5% от суммы платежа, но до 1 500 рублей.

Если отправитель предоставляет неверную информацию о получателе, который обслуживается в другом банке, комиссия, полученная Сбербанком, не возвращается.

2 . Запрос с номером телефона получателя (с указанием банковского счета, с которого был осуществлен перевод, суммы и номера телефона отправителя) → информация о том, установил ли пользователь банк по умолчанию.

Система быстрых платежей

Система быстрых платежей (СБП) — важнейший инфраструктурный проект национального значения, направленный на развитие конкуренции, улучшение качества платежных услуг, повышение доступности финансирования и снижение стоимости платежей для населения.

Система быстрых платежей (СПП) — это услуга, позволяющая людям мгновенно (24 часа в сутки) отправлять деньги себе или другим, используя номер мобильного телефона, независимо от того, в каком банке отправитель или получатель открыл счет. Необходимо, чтобы эти банки были подключены к Системе оперативных платежей.

Список банков, подключенных к платежной системе Swift, и другую полезную информацию о SBP можно найти здесь.

Доступ к системе можно получить из любого банковского мобильного приложения, подключенного к SBP, будь то смартфон, планшет или компьютер. Для осуществления мгновенного денежного перевода отправитель выбирает в мобильном приложении банка денежный перевод SBP, счет, с которого перечисляются деньги, номер мобильного телефона получателя и сумму перевода. После того как отправитель подтвердит транзакцию, деньги будут переведены в течение нескольких секунд и станут доступны получателю.

Минусы системы быстрых платежей

- Невозможно будет отправить деньги абсолютно в любой банк. Участниками SBP становятся как банки-отправители, так и банки-получатели. Список банков, участвующих в системе быстрых платежей, можно найти на официальном сайте сервиса.

- Максимальная сумма денег, которую можно перевести за один раз, составляет 600 000 рублей, а банки-участники могут устанавливать дополнительные ограничения на сумму перевода.

- Денежные переводы в системе являются безотзывными и не могут быть отменены после того, как деньги были переведены. Поэтому будьте особенно внимательны при вводе номера телефона и банка получателя и перепроверяйте при подтверждении перевода денег. В маловероятном случае, если при указании получателя была допущена ошибка, отправитель должен обратиться в банк-отправитель для решения этого вопроса.

Все методы передачи имеют ряд схожих недостатков, которые заключаются в следующем

- Высокие комиссии за межбанковские переводы.

- Перегрузка инфраструктуры может задержать передачу.

- Системные сбои и конфликты могут возникнуть, если у отправителя другая платежная система. Например, «Мир» и Visa.

Однако разработчики SBP работают над тем, чтобы решить все проблемы и свести их к минимуму в будущем. Они постоянно работают над улучшением качества своих услуг. В будущем комиссии могут быть снижены, а скорость зачисления средств на карты улучшена — главная цель SBP состоит в том, чтобы упростить и сделать более доступным процесс перевода средств.

К разработке этой системы были привлечены лучшие специалисты в области платежных технологий. Также был учтен опыт азиатских и европейских стран. Поскольку цифровые технологии продолжают захватывать мир, СБП является благодатной почвой для внедрения новых инновационных продуктов и услуг.

С 1 мая 2020 года банк ВТБ также установил дневной лимит в размере 50 000 рублей. До этого момента в день можно было перевести только 15 000 рублей; в месяц можно было бесплатно «перевести» до 300 000 рублей.

Чем СБП отличается от других способов переводов

Банк России стремится сделать SBP самым простым, удобным, быстрым и дешевым способом перевода денег в стране, и для этого старается предлагать свои услуги на самых выгодных условиях.

Мгновенные переводы. Обычные переводы из банка в банк по номеру карты или счета могут занимать несколько минут, иногда день и редко пять рабочих дней, чтобы дойти до получателя.

Переводы через SBP обрабатываются мгновенно. Эта служба работает круглосуточно и без выходных.

Комиссия за переводы в размере до P100 000 в месяц не взимается. Обычно комиссия за межбанковские переводы составляет 1-1,5% от суммы.

За переводы на сумму менее P100 000 в месяц плата не взимается, но при этом плата зависит от банка отправителя: в некоторых случаях плата не взимается, а если и взимается, то не более 0,5% за транзакцию.

Возможны только переводы в банки-партнеры. Только банки, подключенные к системе, могут переводить деньги через SBP. В настоящее время все 200 с лишним крупнейших банков страны подключены к SBP, а в будущем все остальные банки, работающие с физическими лицами, по закону должны будут подключиться к системе. Чтобы узнать, является ли ваш банк членом SBP, а также для поиска среди банков-членов, вы можете посетить веб-сайт SBP.

Вы можете отправлять деньги на любой счет, включая карточные счета, сберегательные счета и депозитные счета. Однако большинство банков не позволяют переводить деньги с кредитной карты в SBP.

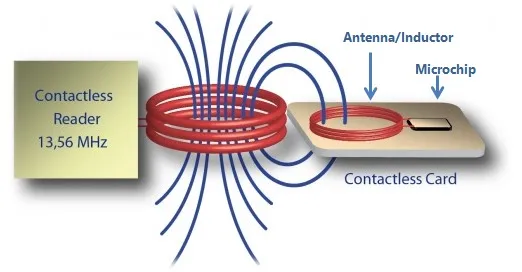

Карточные платежные системы не используются. Карточные платежные системы Visa, Mastercard и «Мир» не используются SBP и поэтому не имеют значения. Деньги переводятся непосредственно на счет клиента через систему Банка России. Поэтому карта не требуется, а для осуществления перевода достаточно банковского счета.

Денежные переводы через SBP являются безотзывными. Деньги доходят до получателя мгновенно. Поэтому, пожалуйста, уточните номер телефона и ФИО получателя перед отправкой или получением денег.

Чтобы отправлять и получать деньги, вам необходимо подключиться к SBP. Ниже мы расскажем вам, как это сделать.

Сколько можно перевести без комиссии и какие есть лимиты

В апреле 2021 года комиссии за личные переводы в банках, участвующих в SBP, будут следующими

- До P100 000 в месяц — бесплатно.

- Свыше P100 000 — комиссия составляет 0,5% от суммы перевода, но не более P1 500.

За переводы государственным учреждениям, юридическим лицам, магазинам и продавцам — плата не взимается. Однако для этого продавец или получатель должен отправить QR-код и получить оплату через кассу или бухгалтерию. Предприятия и организации не могут получать деньги, просто используя номер телефона, чтобы положить деньги на карту.

Ставки могут меняться с течением времени. Например, ранее предполагалось, что комиссия будет составлять от 5 копеек до 3 рублей в зависимости от суммы перевода. Текущие тарифы должны действовать до 30 июня 2022 года. Ожидается, что после этого она изменится, но новые тарифы пока неизвестны.

Банки-члены SBP могут устанавливать свои собственные комиссии за денежные переводы. Однако комиссия не должна превышать вышеуказанную сумму, т.е. ежемесячно в банках-участниках можно бесплатно переводить 100 000 песо.

Максимальная сумма денег, которую вы можете перевести за один перевод через SBP, составляет P599 999. Однако банки могут устанавливать свои собственные ограничения. Например, у Тинькофф лимит составляет 150 000 рублей за перевод и не более 1,5 млн рублей в месяц, у Сбербанка — 50 000 рублей за перевод и столько же в день, а у ВТБ — 50 000 рублей в день и 300 000 рублей в месяц.

Основными сценариями являются наличные деньги в кассе, наличные деньги на депозите и наличные деньги в кассе. Родители посылали деньги уехавшим студентам, рабочие-мигранты отправляли зарплату своим семьям, а иногда торговцы также платили за товары.

Как все это можно сделать в СБП. Это и даже чуть больше.

С 2019 года в России вводится система быстрых платежей. Это система межбанковских денежных переводов, разработанная и поддерживаемая Банком России и Национальной системой платежных карт. В остальной части этой статьи мы расскажем вам, как он работает изнутри, но для пользователей нужно знать только две важные вещи.

Более 200 банков, включая все крупные банки, в настоящее время подключены к SBP, и ваш, вероятно, тоже, если вы не знаете об этом. Более того, банк человека, которому вы хотите перевести деньги, также подключен, так что вам не придется спрашивать.

Идентификатор перевода — это номер телефона. Вот и все. Это все, что вам нужно знать. Вам не нужно знать номер карты или что-либо еще.

(Если это больше, то карта вообще не нужна). Перевод осуществляется со счета на счет, поэтому возможен перевод со счета «без карты» на счет «без карты»).

Другими словами, дело о послеобеденном урегулировании теперь выглядит следующим образом.

Загрузил специальное программное обеспечение.

Спрашивал, в каком банке у получателя есть счет.

Убедился, что мой банк может отправлять деньги в этот банк.

Шучу, нет, конечно, нет. Поехали:

1. В своем мобильном банке ввел номер мобильного телефона получателя / выбрал его из своих контактов

3. Проверил глазами, кому отправляешь. Подтвердил отправку.

Вот и все. Помните историю про изобретение шариковой ручки? Здесь тоже вроде бы ничего принципиально нового, но поведение изменилось. И вся история уместилась в один абзац.

Вам не нужно скачивать никаких новых приложений; вы можете сделать перевод внутри мобильного приложения вашего банка.

При переводе между разными банками SBP не нужно платить комиссию. Переводы до 100 000 рублей в месяц бесплатны.

Деньги на счету получателя появляются действительно мгновенно, и это реальные деньги, а не аванс за ожидаемое пополнение; деньги на корреспондентских счетах банков также движутся мгновенно. Это очень актуально для бизнеса, т.е. для C2B — не нужно выяснять, когда у банка очередная поездка в ЦБ; даже если это новогодние каникулы — платежи мгновенны.

Не нужно заполнять печатные выписки, если сравнивать с 2010 годом 🙂

Важно, чтобы ваш банк был участником Системы быстрых платежей, но сегодня это практически все банки России. Клиенту банка-участника нужно только разрешить получать и отправлять переводы через систему — для этого обычно достаточно поставить отметку в заявлении банка.

Сценарий C2C Pull, то есть опять же перевод от человека к человеку, но уже по просьбе получателя. Перевод зарплаты из зарплатного банка в любимый банк (потому что удобнее делать это из приложения любимого банка). Краудфандинг, сбор средств на подарок или возврат долга.

Если вы позвоните знакомому, который взял деньги в долг, и напомните ему — что он ответит? «Да, да, сейчас отправлю»; а на самом деле он лежит на своем любимом диване, и ему придется найти номер телефона (или карты) получателя, ввести его, ввести сумму… сумму, которую он уже забыл… вот если нажать одну кнопку…. нет, завтра отправлю.

Лежа на диване, увидел сообщение «Василий П. просит у вас 1000 рублей.

Вы продолжаете лежать на диване с чистой совестью.

Еще я хочу рассказать вам о подноготной переводов СБП, о процессах, которые происходят между банками, ЦБ и ОФК, пока вы нажимаете кнопку «отправить». Поговорим о C2B, платежах с QR-кодом, платежных ссылках, подписках и повторяющихся платежах. О платежах от организаций физическому лицу (B2C и другие — возвраты за возвращенные товары; вознаграждения). Но об этом я расскажу в другой раз.