Согласно закону 115-ФЗ, банк имеет право временно заблокировать карту, если подозревает клиента в отмывании денег. Пример: Вы пользуетесь зарплатной картой в течение года и получаете 65 000 рублей в месяц. Но школа, в которой учится ваш сын, назначила вас председателем родительского комитета.

Блокировка счета физического лица

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- В. д. Образование.

- Я работал в банке в течение 5 лет.

- Независимый эксперт.

- Финансовый аналитик. …

Федеральный закон 115-ФЗ распространяется на организации, индивидуальных предпринимателей и граждан. Предприятия, осуществляющие операции с наличными, должны соблюдать закон и своевременно отчитываться перед регулирующими органами. Основания для блокировки счетов и карт физических лиц подробно описаны в федеральном законе.

Что такое 115-ФЗ

Федеральный закон о противодействии отмыванию денег и финансированию терроризма был принят в 2001 году. За последние два десятилетия в закон были внесены многочисленные поправки: Некоторые положения были отменены, другие вступили в силу. Brobank.ru изучил суть этого федерального закона и его цели.

Целью данного закона является создание и применение правового механизма для борьбы с отмыванием денег, финансированием террористической и экстремистской деятельности и распространением оружия массового уничтожения. Федеральному закону подлежат:

- Граждане — физические лица, которые могут заниматься или не заниматься частным бизнесом.

- Иностранные граждане и лица без гражданства.

- Организации, работающие с деньгами и имуществом.

- Юридические лица.

- Индивидуальные предприниматели.

- Иностранные неинкорпорированные организации.

- Государственные и муниципальные учреждения.

Федеральное законодательство требует от кассовых организаций контролировать движение наличных денег и выявлять подозрительные или незаконные операции. Основным органом финансового надзора является Росфинмониторинг. Поэтому ответ на вопрос, может ли банк заблокировать счет физического лица, — да, и банковские карты, депозиты и текущие счета физических лиц подлежат мониторингу.

По каким причинам блокируется счет физического лица

Кредитные учреждения и другие учреждения, работающие с деньгами, обязаны проверять сделки своих клиентов на предмет подозрительных операций. Критерий подозрительности является довольно расплывчатым и неоднозначным, поскольку практически любая операция может быть признана подозрительной.

В то же время закон запрещает банкам и некредитным учреждениям раскрывать информацию о планируемых действиях в отношении конкретного клиента. Счет человека блокируется без предварительного уведомления.

Это важный момент: банк не может информировать клиента до тех пор, пока против него не будут приняты конкретные меры. До блокирования счета или расторжения депозитного договора клиент не информируется о мерах, принятых банком. Объективные причины для блокировки аккаунта человека:

- Операции по погашению — незаконный перевод безналичных средств в наличные.

- Запутанные системы учета.

- Сокрытие истинной цели и участников сделок — в банковском деле это принято называть «транзитом».

- Незаконный перевод денежных средств за пределы Российской Федерации.

- Финансирование или участие в террористической и/или экстремистской деятельности.

Чтобы заблокировать счет или ограничить определенные операции, специалисту банка (или другой организации) достаточно доказать одно из нарушений в операции из списка. Если уполномоченное должностное лицо считает операцию подозрительной, счет блокируется. Это означает, что это не обязательно должно быть уголовным преступлением в строгом смысле слова. По этой причине критерием подозрительных операций является условная величина, которая часто зависит от человеческого фактора.

Регулярные переводы от одного человека к другому с пометкой «на работу» или «на квартиру» могут насторожить банк. Даже если карта не будет немедленно заблокирована, информация передается в налоговые органы, которые затем возбуждают дело.

Банк заблокировал карту или счет физического лица: причины и что делать?

Многие слышали о блокировке корпоративных счетов и активном мониторинге уклонения от уплаты налогов и операций с наличностью. Однако все чаще поступают сообщения о случаях блокировки карт и транзакций физическими лицами, что также вызывает подозрения о необычных или сомнительных переводах.

Когда банк блокирует карту или транзакцию физического лица, каковы причины для этого, и что делать гражданину, который оказался не в фаворе?

Правовая основа: на основании чего банки блокируют счета граждан?

Основным «альманахом» банков при проверке операций является все тот же закон о «противодействии легализации доходов, полученных преступным путем» № 115-ФЗ. Оно дополнено Положением Центрального банка 375-П от 2012 года, в которое до сих пор вносятся изменения и дополнения, и в котором изложено более сотни различных критериев, по которым сделка или операция может быть классифицирована как подозрительная.

Большинство критериев в положении применяются к юридическим лицам, но некоторые из них применимы ко всем сторонам сделок, в то время как некоторые примеры применимы только и исключительно к физическим лицам.

В то же время список не является исчерпывающим и содержит настолько расплывчатые формулировки, что фактически дает банкам и органам финансового надзора неограниченное право блокировать операции, которые кажутся им подозрительными.

А некоторые заявления носят субъективный характер, находясь во власти банковских чиновников.

Последствия блокировки счета физического лица

Последствия блокировки счета физического лица

Если в транзакции человека будет обнаружена любая из перечисленных в документе причин, банк имеет право заблокировать карты на неопределенный срок:

- Заблокировать карту или счет клиента на неопределенный срок,

- Ограничить доступ клиента к Интернету и Банку через Интернет, включая мобильное приложение,

- Запретить клиенту доступ к определенной операции — открытие депозита, снятие наличных или осуществление перевода.

В дополнение к ограничению операций, лицо, не «оправдывающее» банк, не может открыть счет или получить новую карту, включая перевыпуск существующей карты.

Отказ подтвердить законность транзакции по сути означает полный отказ в дальнейшем обслуживании клиента в конкретном банке, а если клиент находится в списке финмониторинга, то и в других банках. Скорее всего, в будущем операции по активным счетам будут возможны только при личном посещении помещения банка.

Помимо подозрительных операций, банки должны безоговорочно ограничивать обслуживание клиентов, внесенных в Специальный реестр лиц, причастных к финансированию терроризма и экстремистской деятельности. Данный реестр ведется Росфинмониторингом и является обязательным для всех банков Российской Федерации.

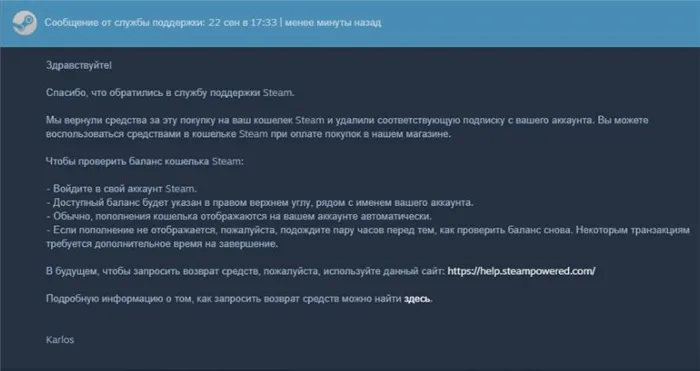

Что делать, если банк заблокировал счет?

Предоставить документы, подтверждающие финансовую осуществимость сделки. Наиболее распространенные примеры блока и как его обосновать:

- Получение средств от продажи автомобиля или квартиры. Если вы продали недвижимость, и покупатель перевел вам деньги банковским переводом, вам следует подтвердить законность документов по сделке. Особое внимание следует обратить на соответствие сумм в договоре и в счете-фактуре. Если вы указали в договоре сделку на 100 тысяч рублей, а на счету оказывается 500 тысяч, то вы не сможете доказать законность получения средств. Они будут заморожены или возвращены отправителю.

- Перечисление «серых» зарплат. Компании часто используют физических лиц для перевода денег на карты своих сотрудников в рамках серых зарплатных переводов. Деньги переводятся систематически — примерно в одно и то же время, в одинаковых суммах, вызывая тем самым подозрение банка. Доказать легитимность этих средств сложно, если между отправителем и получателем не представлен простой договор займа. «Белые» платежи также могут быть заблокированы, если работодатель переводит большую и необычную сумму, например, выплата зарплаты + оплата по гражданскому договору за несколько месяцев.

- Трансфер от частного лица. Вы попросили занять деньги или ваши родственники решили прислать вам крупную сумму денег. У банка могут возникнуть вопросы о законности такого перевода. В случае займа передача должна быть подтверждена договором; в случае подарка от родственников ситуация сложнее: вы можете представить документы, подтверждающие ваши отношения с отправителем. В таких случаях банки не выпускают заявлений или официальных документов.

Исключение как защита от мошенничества

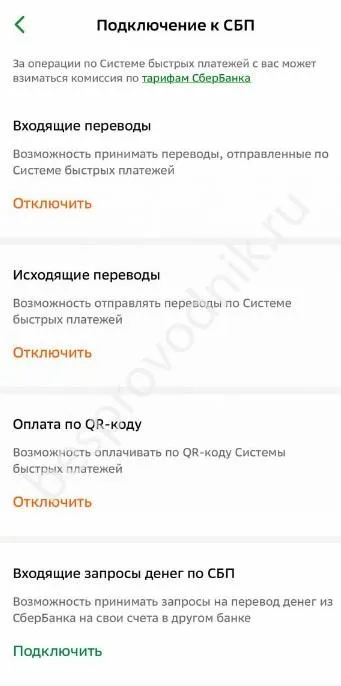

Часто исключение счета по закону №115-ФЗ путают с защитой от мошенничества. В дополнение к критериям, описанным выше, банки могут приостановить неформальную операцию и потребовать устного подтверждения (например, по телефону) того, что клиент ее осуществил.

Эта мера призвана снизить количество преступлений, связанных с кражей банковских карт. В большинстве случаев операции, которые являются неформальными для этого клиента, могут быть приостановлены. Например, крупный денежный перевод на карту другого лица или покупка в магазине, если карта ранее не использовалась для таких операций.

Кроме того, банки фиксируют операции по переводу средств на устройства или IP-адреса устройств, которые стали «заметны» в мошеннической деятельности. Однако в этом случае клиенту необходимо лишь подтвердить, что перевод действительно был инициирован и выполнен им. Если банк не связался с клиентом в течение 2 дней, транзакция будет выполнена.

Можно ли получить заблокированные на банковской карте средства?

И да, и нет. Это зависит от причин блокировки. Если информация получена из Росфинмониторинга, то использование заблокированных средств невозможно. Вы должны либо попытаться оправдать въезд, либо обратиться в суд, чтобы добиться снятия ограничений, но практика в таких случаях достойна сожаления. Клиент, признанный виновным в причастности к экстремизму, может распоряжаться средствами только в объеме и в пределах, установленных статьей 6.2.4 и статьей 6.4. 4 ст. 7.4 115-ФЗ (до 600 тысяч рублей в целом или до 10 тысяч рублей по разовому платежу).

В других случаях — например, когда счет блокируется по инициативе банка из-за чрезмерной подозрительности — есть только два варианта, если вы не смогли убедить банк в том, что деньги «законны»: