По адресу или кадастровому номеру на сайте Росреестра можно получить выписки из Единого государственного реестра земель. На этом же сайте можно проверить кадастровый номер объекта недвижимости в режиме онлайн по адресу.

Долги по кредитам: как узнать о задолженности и погасить ее

Сегодня жизнь почти каждого человека немыслима без кредита. Деньги могут понадобиться в любой момент: вам нужны деньги для открытия бизнеса, вы хотите купить квартиру или машину, и даже в повседневной жизни кредитная карта может спасти вас от непредвиденных расходов.

Однако часто даже небольшая просрочка в погашении кредита может привести к ухудшению вашего кредитного рейтинга. В результате получение нового кредита может быть затруднено или даже невозможно. Деятельность кредитных бюро строго регулируется законом, а большинство операций происходит автоматически. Поэтому кредитные долги в банках могут застать заемщика врасплох, даже если они возникли из-за технической ошибки. В этой статье вы узнаете, как проверить свою кредитную историю и избежать подобных ситуаций.

Как можно узнать, есть ли долги по кредитам?

Клиент банка становится заемщиком в момент получения кредита. После подписания договора и получения денег он обязан вернуть деньги вместе с процентами за пользование ими. Чем больше платежей он делает, тем меньше становится долг. Поэтому, когда мы говорим о задолженности по кредиту, мы имеем в виду невыполнение этих платежей. В результате многочисленных дефолтов банк теряет доверие к заемщику и вынужден принимать экстраординарные меры для возврата долга.

В большинстве случаев просрочка вызвана субъективными обстоятельствами и зависит от поведения заемщика.

- Мошенничество: Изначально кредит не предполагалось погашать, а договорные отношения были основаны на подложных документах.

- Договорная халатность. При оформлении кредита в договоре часто предусматриваются дополнительные услуги или скрытые расходы, о которых заемщик даже не подозревает. Эти услуги скрывают штрафы, например, если платеж не произведен в установленный срок или перечислена только его часть.

- Неожиданное ухудшение вашего финансового положения. Нередки случаи, когда заемщики уверены в своей платежеспособности, но из-за непредвиденных расходов или потери работы у них возникает чрезмерная задолженность.

На практике бывают случаи, когда у клиента возникает неожиданная задолженность перед банком, даже если он выплатил всю сумму. Часто это происходит из-за неосторожности владельца кредитной карты.

Когда вы получаете кредитную карту, в счете вас могут попросить оплатить комиссию за обслуживание или воспользоваться дополнительными услугами, например, мобильным банкингом. Если клиент перестает пользоваться картой, но не блокирует ее, со счета будет продолжать автоматически сниматься плата. Это создает задолженность, по которой начисляются проценты. Таким образом, заемщик не знает, должен ли он деньги, пока его не уведомит банк, судебный пристав или коллекторское агентство.

Просто напоминание! В такой ситуации ваш долг может быть вызван вашей небрежностью. Бесполезно пытаться убедить банк в своей правоте.

Технические сбои нередки из-за ошибок, допущенных сотрудниками банка или программным обеспечением. Заемщик может досрочно погасить весь кредит без получения справки о погашении. Если сотрудник банка проводит операцию неправильно или программное обеспечение дает сбой, деньги не зачисляются на счет, а остаются «висеть в воздухе» на специальном счете для непроверенных платежей. Заемщик узнает о ситуации лишь с опозданием, когда к долгу прибавляются проценты и штрафы.

В обоих случаях банк имеет право в течение пяти дней предоставить кредитному бюро информацию о происхождении долга, а также передать право регресса коллекторским агентствам 1. В результате заемщику придется потратить много времени и сил, чтобы доказать, что он прав, и удалить запись.

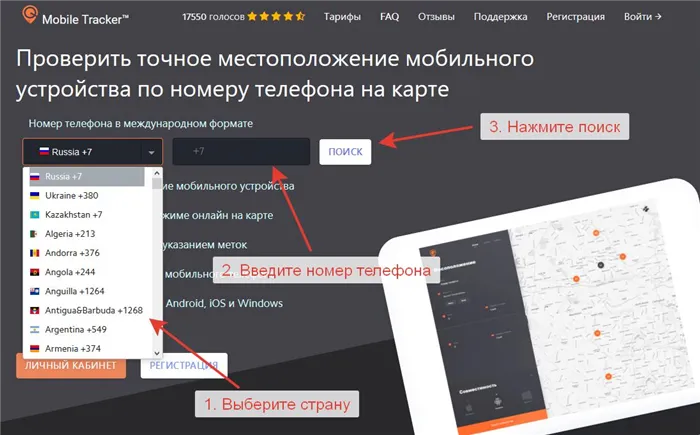

Чтобы избежать этого, необходимо заранее узнать свою кредитную задолженность. Вы можете сделать это несколькими способами:

- Проверяйте свои долги в электронном виде через онлайн-сервисы кредитной организации,

- Используйте официальное приложение для смартфонов,

- Посетите ближайшее отделение банка,

- Проверьте онлайн в кредитном бюро сумму вашего долга или подайте заявку.

Долг платежом красен: что делать, если обнаружилась задолженность?

Если вы задолжали деньги банку, лучше всего сразу же оплатить их лично или через Интернет. Часто финансовое положение заемщика не позволяет этого сделать, и вы можете выбрать другой способ решения проблемы.

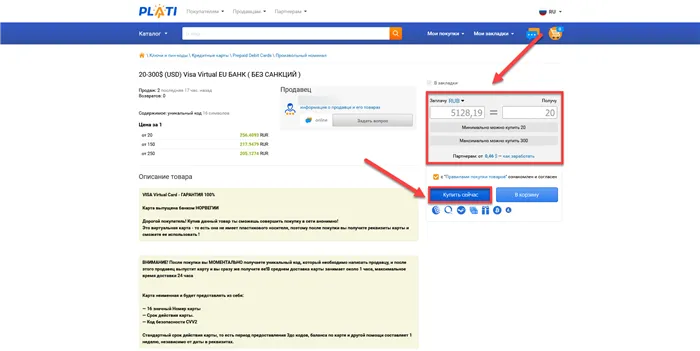

Рефинансирование

Рефинансирование предполагает получение нового кредита в том же или другом банке для погашения предыдущего кредита. Такой кредит является целевым, и деньги перечисляются в счет долга в полном объеме. В результате клиент получает новые условия и новый график платежей.

Если договор рефинансирования заключен с банком должника, кредитная организация открывает новый счет, а средства автоматически переводятся на предыдущий счет. Если выбран сторонний банк, заемщик должен получить выписку о сумме задолженности.

Рефинансирование выгодно в двух ситуациях:

- Нет средств для быстрой выплаты долга, и в результате начисляются штрафы и пени,

- Процентная ставка по кредиту в другом банке ниже или предлагаются другие более выгодные условия.

Сегодня банки активно рекламируют рефинансирование долгов в другой кредитной организации. Однако за обещанием более низких процентных ставок могут скрываться дополнительные условия, которые заемщики часто не учитывают. В результате основная сумма может не измениться, но клиенту придется заплатить банку дополнительные комиссии.

И для вашего сведения. Рефинансирование невыгодно банкам, поскольку они упускают прибыль в виде процентов по кредиту клиента. По этой причине они редко соглашаются на такую процедуру, а клиенты испытывают с ней большие трудности.

К недостаткам также относится то, что вам придется повторить весь процесс, что отнимает много времени и болезненно. Кроме того, банки часто требуют страховки, без которой невозможно заключить договор.

Реструктуризация

Это специальная программа кредитных учреждений, направленная на снижение суммы ежемесячных платежей за счет увеличения общего срока погашения. Любой клиент банка, имеющий кредитный договор с банком, может реструктурировать свой долг. Тип кредита не имеет значения.

Важно отметить, что проведение реструктуризации негативно скажется на кредитной истории клиента, поэтому перед участием в программе следует взвесить все «за» и «против».

Банки довольно охотно соглашаются на реструктуризацию долга, поскольку по мере погашения кредита общая сумма платы за пользование средствами увеличивается, но это невыгодно заемщику. Это также решает проблему кредитора с должниками: банку не нужно принимать меры по принудительному взысканию.

Несмотря на недостатки реструктуризации, существует и ряд преимуществ для клиента

- благоприятный график и сниженный размер выплат,

- отсутствие дополнительных расходов на формализацию,

- возможность избежать судебного разбирательства с банком.

Продажа залога

Кредитный договор может предусматривать использование имущества заемщика в качестве залога. В случае ипотечного кредита залогом является приобретаемая недвижимость; в случае автокредита залогом является транспортное средство.